Declaración de Impuestos por Trading: Guía Completa para Reportar Ganancias y Pérdidas en la Renta Anual

El trading se ha convertido en una actividad financiera cada vez más popular en los últimos años. Sin embargo, muchos traders novatos y experimentados por igual a menudo se encuentran confundidos cuando se trata de declarar sus actividades de trading en la declaración de impuestos anual. Este artículo exhaustivo abordará todos los aspectos importantes relacionados con la declaración de impuestos por trading, incluyendo cómo reportar ganancias y pérdidas, qué formularios utilizar, y cómo optimizar su situación fiscal.

¿Por qué es importante declarar los ingresos por trading?

Antes de profundizar en los detalles técnicos, es fundamental comprender por qué es crucial declarar correctamente los ingresos derivados del trading. La transparencia fiscal no solo es un requisito legal, sino que también puede protegerle de futuras complicaciones con las autoridades tributarias. Además, una declaración precisa puede ayudarle a aprovechar deducciones y créditos fiscales que podrían reducir su carga impositiva general.

Tipos de trading y su impacto fiscal

Existen diferentes modalidades de trading, y cada una puede tener implicaciones fiscales distintas. Es esencial conocer en qué categoría se encuentra su actividad de trading para realizar una declaración correcta.

Day trading

El day trading implica la compra y venta de activos financieros en el mismo día. Los ingresos generados a través de esta práctica generalmente se consideran ingresos ordinarios y se gravan a la tasa marginal del contribuyente.

Swing trading

El swing trading involucra mantener posiciones durante varios días o semanas. Dependiendo de la duración de la tenencia, las ganancias pueden clasificarse como ingresos a corto plazo o a largo plazo, lo que puede afectar significativamente la tasa impositiva aplicable.

Trading de criptomonedas

El trading de criptomonedas ha ganado popularidad recientemente, pero también ha introducido nuevos desafíos en términos de declaración de impuestos. Las autoridades fiscales de muchos países ahora consideran las criptomonedas como activos sujetos a impuestos sobre las ganancias de capital.

Cómo calcular ganancias y pérdidas

El cálculo preciso de ganancias y pérdidas es fundamental para una declaración de impuestos correcta. Aquí hay algunos puntos clave a considerar:

Método de cálculo

Existen varios métodos para calcular ganancias y pérdidas, como el método FIFO (primero en entrar, primero en salir) o el método del costo promedio. Es importante ser consistente con el método elegido y documentar adecuadamente todos los cálculos.

Costos de transacción

No olvide incluir los costos de transacción, como comisiones de corretaje, en sus cálculos. Estos costos pueden reducir sus ganancias imponibles o aumentar sus pérdidas deducibles.

Wash sales

Tenga en cuenta las reglas de «wash sale» que pueden aplicarse si vende un activo con pérdidas y luego vuelve a comprar el mismo activo o uno sustancialmente idéntico dentro de los 30 días anteriores o posteriores a la venta.

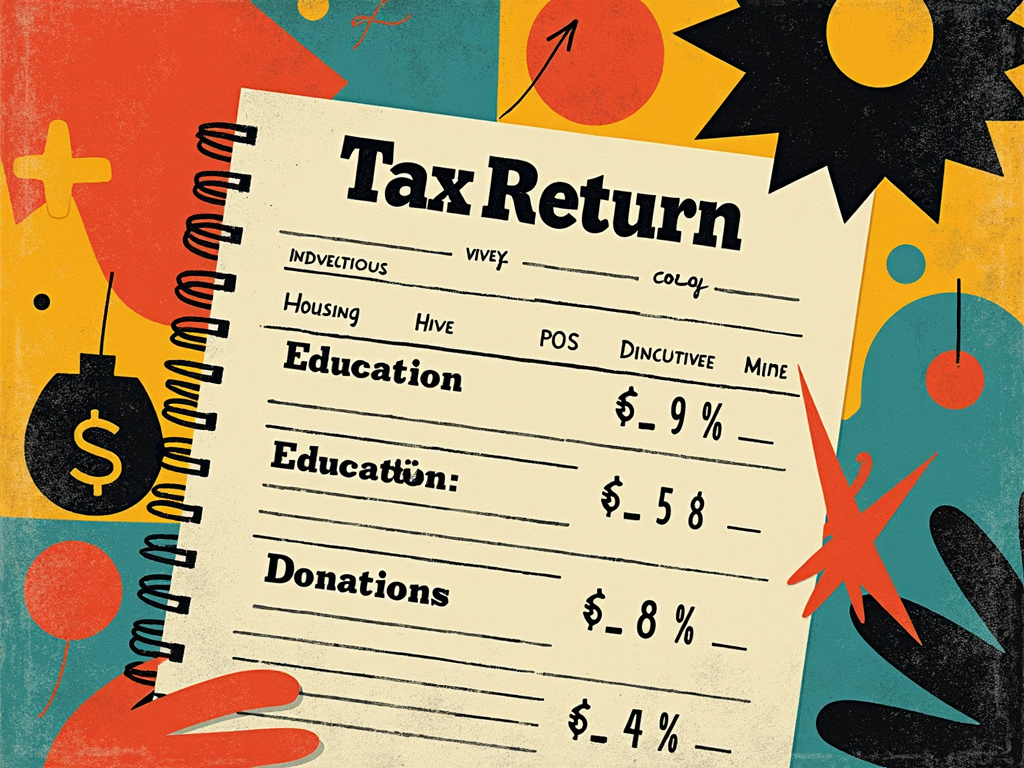

Formularios fiscales relevantes

Dependiendo de su situación particular, es posible que deba utilizar varios formularios fiscales para declarar sus actividades de trading. Algunos de los más comunes incluyen:

Formulario D-100

Este es el formulario principal para la declaración de la renta de personas físicas en España. Aquí es donde reportará la mayoría de sus ingresos, incluyendo los derivados del trading.

Modelo 720

Si tiene activos en el extranjero que superan ciertos umbrales, incluyendo cuentas de trading en plataformas internacionales, deberá presentar este formulario para declarar dichos activos.

Modelo 187

Este formulario es utilizado por las entidades financieras para informar sobre las operaciones de compra y venta de acciones y otros activos financieros realizadas por sus clientes.

Estrategias para optimizar la carga fiscal

Existen varias estrategias que los traders pueden emplear para optimizar su situación fiscal de manera legal y ética. Algunas de estas incluyen:

Compensación de pérdidas

En muchos casos, las pérdidas de trading pueden utilizarse para compensar ganancias, reduciendo así la carga fiscal general. Es importante entender las reglas específicas que se aplican a la compensación de pérdidas en su jurisdicción.

Planificación de la realización de ganancias

Considere cuidadosamente el momento de realizar sus ganancias. En algunos casos, puede ser beneficioso diferir la venta de activos rentables hasta el siguiente año fiscal para distribuir los ingresos de manera más uniforme.

Utilización de cuentas fiscalmente eficientes

Algunas cuentas de inversión, como las cuentas de ahorro individual (ISAs) en el Reino Unido o las cuentas 401(k) en los Estados Unidos, ofrecen ventajas fiscales que pueden ser beneficiosas para los traders.

Errores comunes a evitar

Al declarar impuestos por trading, hay varios errores comunes que los contribuyentes deben evitar:

No declarar todas las transacciones

Es crucial declarar todas las transacciones de trading, incluso si resultaron en pérdidas. Omitir transacciones puede llevar a problemas con las autoridades fiscales.

Clasificación incorrecta de ganancias y pérdidas

Asegúrese de clasificar correctamente sus ganancias y pérdidas como de corto o largo plazo, ya que esto puede afectar significativamente su carga fiscal.

Ignorar las reglas de wash sale

Como se mencionó anteriormente, las reglas de wash sale pueden afectar la deducibilidad de las pérdidas. Ignorar estas reglas puede resultar en una declaración incorrecta.

Mantenimiento de registros

Un mantenimiento de registros preciso y detallado es esencial para una declaración de impuestos correcta y para protegerse en caso de una auditoría. Considere los siguientes aspectos:

Qué registros mantener

Mantenga registros detallados de todas las transacciones, incluyendo fechas, precios de compra y venta, comisiones, y cualquier otro costo asociado. También es útil conservar estados de cuenta y confirmaciones de operaciones.

Duración de la conservación de registros

En general, se recomienda conservar los registros relacionados con impuestos durante al menos 4 años, aunque en algunos casos puede ser prudente mantenerlos por más tiempo.

Herramientas y software

Considere utilizar software especializado para el seguimiento de transacciones y la generación de informes fiscales. Muchas plataformas de trading ofrecen herramientas integradas para este propósito.

Consideraciones internacionales

Para los traders que operan en múltiples jurisdicciones o que residen en un país pero operan en mercados extranjeros, hay consideraciones adicionales a tener en cuenta:

Doble imposición

Familiarícese con los acuerdos de doble imposición entre su país de residencia y los países donde realiza operaciones de trading para evitar pagar impuestos dos veces sobre los mismos ingresos.

Declaración de cuentas extranjeras

Muchos países requieren que los residentes declaren cuentas financieras extranjeras que superen ciertos umbrales. En España, esto se hace a través del Modelo 720.

Variaciones en las tasas impositivas

Las tasas impositivas y las reglas para el trading pueden variar significativamente entre países. Asegúrese de entender las implicaciones fiscales en todas las jurisdicciones relevantes.

Asesoramiento profesional

Dada la complejidad de las leyes fiscales y las peculiaridades del trading, puede ser beneficioso buscar asesoramiento profesional. Considere lo siguiente:

Cuándo buscar ayuda

Si su situación fiscal es compleja, si realiza un gran volumen de operaciones, o si opera en múltiples jurisdicciones, puede ser prudente consultar a un profesional fiscal.

Tipos de profesionales

Dependiendo de sus necesidades, puede considerar consultar a un contador público, un abogado fiscal, o un asesor financiero especializado en trading.

Costo-beneficio

Aunque contratar a un profesional implica un costo, los ahorros potenciales y la tranquilidad de una declaración correcta a menudo justifican la inversión.

Cambios recientes en la legislación fiscal

Las leyes fiscales están en constante evolución, y es crucial mantenerse informado sobre los cambios que puedan afectar la declaración de impuestos por trading. Algunos desarrollos recientes incluyen:

Regulación de criptomonedas

Muchos países han introducido o están en proceso de introducir regulaciones específicas para el trading de criptomonedas, lo que puede afectar cómo se declaran estas transacciones.

Cambios en las tasas impositivas

Las tasas impositivas para diferentes tipos de ingresos, incluidos los derivados del trading, pueden cambiar de un año a otro. Es importante estar al tanto de estos cambios al planificar sus actividades de trading.

Nuevos requisitos de informes

Algunos países están introduciendo requisitos de informes más estrictos para las actividades de trading, especialmente en lo que respecta a las transacciones internacionales y el uso de plataformas de trading en línea.

Conclusión

La declaración de impuestos por trading es un aspecto crucial de la actividad financiera que no debe subestimarse. Una declaración precisa y completa no solo cumple con las obligaciones legales, sino que también puede resultar en una optimización fiscal significativa. Es fundamental mantener registros detallados, comprender las reglas fiscales aplicables, y mantenerse informado sobre los cambios en la legislación.

Aunque la tarea puede parecer abrumadora, especialmente para los traders principiantes, existen numerosos recursos y profesionales disponibles para ayudar. La inversión de tiempo y esfuerzo en una declaración de impuestos correcta puede ahorrar dolores de cabeza y potencialmente dinero a largo plazo.

Recuerde que cada situación es única, y lo que se aplica a un trader puede no aplicarse a otro. Siempre es aconsejable consultar con un profesional fiscal si tiene dudas o si su situación es particularmente compleja. Con la planificación y el enfoque adecuados, la declaración de impuestos por trading puede convertirse en una parte manejable y potencialmente beneficiosa de su actividad financiera general.

Preguntas Frecuentes (FAQs)

1. ¿Debo declarar mis pérdidas de trading?

Sí, es importante declarar tanto las ganancias como las pérdidas de trading. Las pérdidas pueden a menudo utilizarse para compensar ganancias y potencialmente reducir su carga fiscal general. Además, no declarar todas las transacciones, incluso las que resultaron en pérdidas, puede levantar sospechas de las autoridades fiscales.

2. ¿Cómo se gravan las ganancias de trading de criptomonedas?

En la mayoría de los países, las ganancias de trading de criptomonedas se tratan de manera similar a las ganancias de capital de otros activos. Sin embargo, las reglas específicas pueden variar según la jurisdicción. En general, deberá reportar las ganancias (o pérdidas) calculadas como la diferencia entre el precio de venta y el costo de adquisición, teniendo en cuenta las comisiones.

3. ¿Puedo deducir los gastos relacionados con mi actividad de trading?

En muchos casos, los gastos directamente relacionados con su actividad de trading pueden ser deducibles. Esto puede incluir comisiones de corretaje, suscripciones a servicios de información financiera, software de trading, e incluso una parte de sus gastos de internet y electricidad si realiza trading desde casa. Sin embargo, es importante mantener registros detallados y consultar con un profesional fiscal para asegurarse de que las deducciones sean apropiadas y estén correctamente documentadas.

4. ¿Qué pasa si no declaro mis ingresos por trading?

No declarar los ingresos por trading puede tener graves consecuencias. Las autoridades fiscales tienen cada vez más herramientas para detectar ingresos no declarados, especialmente en la era digital. Las consecuencias pueden incluir multas sustanciales, intereses sobre los impuestos no pagados, y en casos extremos, incluso acciones legales. Es siempre mejor ser proactivo y declarar todos los ingresos, incluso si no está seguro de cómo hacerlo correctamente.

5. ¿Cómo afecta el trading a mi declaración de impuestos si tengo un trabajo a tiempo completo?

Si tiene un trabajo a tiempo completo además de realizar actividades de trading, deberá declarar ambas fuentes de ingresos. Los ingresos por trading generalmente se sumarán a sus ingresos totales y podrían potencialmente empujarle a un tramo impositivo más alto. Sin embargo, también podrá compensar las pérdidas de trading contra otros ingresos en muchos casos. Es importante considerar cómo sus actividades de trading interactúan con sus otras fuentes de ingresos y buscar asesoramiento profesional si su situación es compleja.